Aktuálna výzva pre predkladanie žiadostí o dotáciu na zvýšené ceny plynu a elektriny za január 2023, má aj daňové implikácie. Konkrétne, firmy potrebujú pri získaní dotácie počítať s daňou z príjmu a riešením DPH. Špecifickou otázkou je, ako daňovo korektne prerozdeliť dotáciu medzi nájomcov obchodných či výrobných priestorov. Na tieto otázky odpovedá v téme Branislav Mačuha, daňový odborník poradenskej spoločnosti Grant Thornton.

Platí sa daň z príjmov z energodotácie?

Z pohľadu dane z príjmov predstavujú energodotácie zdaniteľný príjem, čím sa líšia od väčšiny predošlých dotácií poskytovaných počas koronakrízy v rámci opatrení prvá pomoc. „Fakt, že pri energodotácii ide o zdaniteľný príjem, neprináša prijímateľovi pomoci žiadnu daňovú nevýhodu. Pri uplatnení oslobodenia pri dotáciách bolo takmer vo všetkých prípadoch nutné v rovnakej výške vylúčiť z daňových výdavkov aj výdavky súvisiace s oslobodenou dotáciou, čím sa dotácia stala daňovo neutrálnou,“ vysvetľuje Branislav Mačuha, daňový odborník poradenskej spoločnosti Grant Thornton.

V prípade dotácií na energie nedochádza síce k oslobodeniu príjmu od dane, ale zároveň nedochádza ani k vylučovaniu daňových výdavkov hradených z energodotácie, nakoľko energodotácia je zdaniteľným príjmom. Tým pádom voči oslobodeniu od daňovej povinnosti nemusí ísť o daňové znevýhodnenie.

Daň z pridanej hodnoty sa neuplatňuje (s výnimkou dodávateľov energií)

„Energodotácie nepredstavujú z pohľadu dane z pridanej hodnoty dotáciu alebo príspevok, ktorý dodávateľ prijal alebo má prijať k cene tovaru alebo služby, a preto sa do základu dane nezahŕňajú. Samotný príjem energodotácií teda nemá žiadny vplyv na DPH,“ vysvetľuje Branislav Mačuha. A ani skutočnosť, že dotácia môže ovplyvniť cenu tovarov alebo služieb, ktoré dodáva dotovaný subjekt, nestačí na to, aby sa táto dotácia stala predmetom dane.

Na to, aby dotácia bola priamo viazaná na cenu dodávok, je nutné, aby bola osobitne dotovanému subjektu platená za účelom zabezpečenia konkrétnych tovarov a služieb. Energodotácia sa, naopak, považuje za prevádzkovú dotáciu pokrývajúcu časť bežných nákladov podniku. Nie je však poskytovaná k cene plnenia, aj keď môže nepriamo ovplyvňovať cenu tovaru alebo služieb dodávaných dotovaným subjektom. Z uvedených dôvodov sú energodotácie mimo režimu DPH.

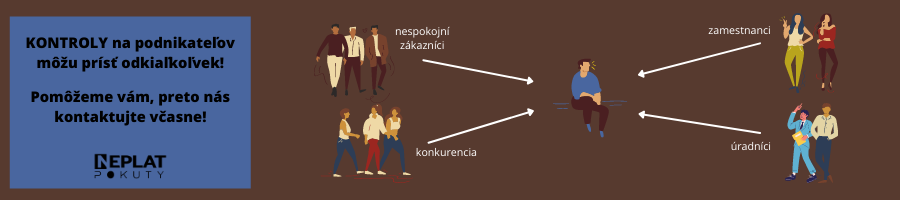

Ak potrebujete v podnikaní pomôcť, kontaktujte odborníkov

„Toto neplatí napríklad na kompenzácie poberané dodávateľmi energií k cenám energií z dôvodu uplatňovania regulovaných cien pre regulované subjekty, ako sú napríklad domácnosti. Takéto dotácie k cenám energií sú predmetom DPH u dodávateľov energií a prijatá dotácia sa považuje za sumu s DPH,“ dodáva Branislav Mačuha

Prerozdelenie energodotácií nájomcom

Ak vlastník budovy prenajíma priestory ďalším firmám, v praxi často požaduje popri nájomnom osobitne úhradu za presne dodané množstvo elektriny, plynu, vody či tepla. Nájomca má však smolu, keďže nemôže požiadať o energodotáciu na pokrytie dodatočných nákladov v dôsledku zvýšenia cien plynu a elektriny, ak má odberné miesto zriadené prenajímateľ.

„Ak by sa prenajímateľ rozhodol nájomcovi kompenzovať vysoké ceny energií po vzniku daňovej povinnosti k DPH, odporúčame nastaviť takúto kompenzáciu ako zľavu z ceny, číže ako tzv. zníženie ceny tovaru alebo služby po vzniku daňovej povinnosti k DPH,“ odporúča daňový odborník Branislav Mačuha z poradenskej spoločnosti Grant Thornton.

Prenajímateľ ako platiteľ DPH má v takomto prípade v zásade dve možnosti:

- Vystaví dobropis s DPH do 15 dní od konca kalendárneho mesiaca, v ktorom rozhodol o zľave a opraví pôvodný základ dane a DPH alebo

- Prenajímateľ sa písomne dohodne s nájomcom, že základ dane a daň sa nebude opravovať; Túto možnosť je možné uplatniť iba v prípade, ak je nájomca platiteľom DPH. „V takomto prípade odporúčam pre účtovné účely vyhotoviť dobropis bez DPH, takýto dobropis sa však v DPH výkazoch nevykazuje,“ radí Branislav Mačuha.

Je ešte dôležité upozorniť, že fakturácia energií môže v závislosti od DPH režimu zloženého plnenia prenájmu prebiehať nielen s DPH, ale aj s oslobodením od DPH. V prípade uplatnenia oslobodenia sa vystavuje dobropis pri prerozdelení energodotácií bez DPH. Vystavený dobropis z dôvodu zníženia ceny energií potom znižuje zdaniteľné príjmy (výnosy) podniku.

Zdroj: Grant Thornton