Zamestnanec, ktorý mal v roku 2018 zdaniteľné príjmy len zo závislej činnosti, môže najneskôr do 15. februára 2019 písomne požiadať zamestnávateľa o vykonanie ročného zúčtovania preddavkov na daň z príjmov zo závislej činnosti. Nebude tak potom musieť sám podať daňové priznanie k dani z príjmov fyzickej osoby typ A v termíne do 1. apríla 2019, ak jeho zdaniteľné príjmy za rok 2018 presiahli sumu 1 915,01 eura.

Príjem zo závislej činnosti

Zamestnancom, ktorí mali v roku 2018 len príjem zo závislej činnosti, t. j. zo zamestnania alebo z dohody, a nemajú povinnosť podať daňové priznanie k dani z príjmov fyzickej osoby, nakoľko nemali žiadny iný zdaniteľný príjem (napríklad z prenájmu bytu, výhry, alebo podnikania), môže zamestnávateľ vykonať ročné zúčtovanie. Musia o to ale v stanovenej lehote požiadať na predpísanom tlačive.

Ak mal zamestnanec viac zamestnávateľov, zúčtovanie robí posledný zamestnávateľ, u ktorého si zamestnanec uplatňoval nezdaniteľnú časť základu dane na daňovníka a daňový bonus. Do úhrnu príjmov započíta aj sumy z potvrdení o príjmoch od všetkých ostatných zamestnávateľov, ktoré mu musí zamestnanec do 15. februára 2019 dodať.

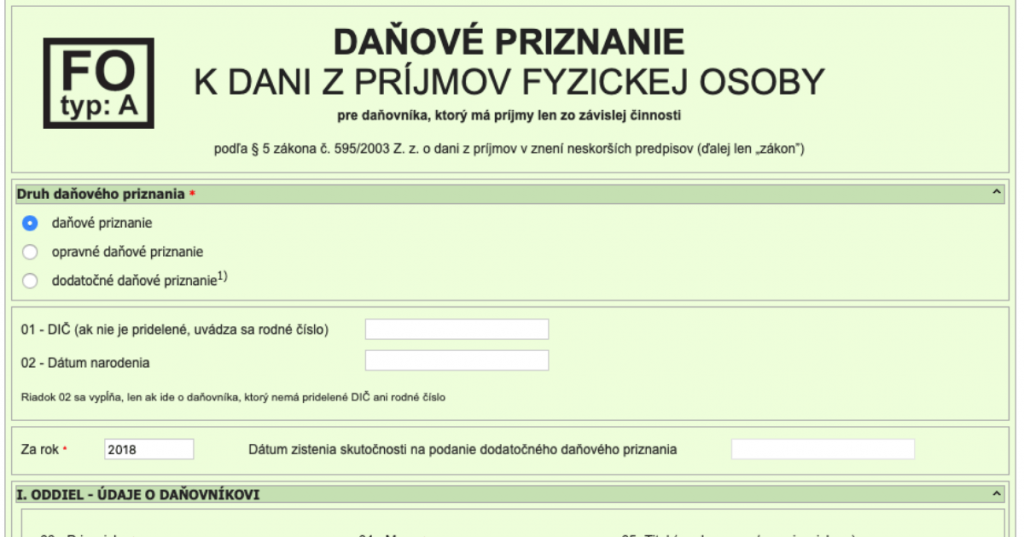

Ak zamestnanec požiadal zamestnávateľa, ktorý je platiteľom dane, o vykonanie ročného zúčtovania, ale nepredložil v ustanovenom termíne potrebné doklady na vykonanie ročného zúčtovania, je povinný podať daňové priznanie podľa zákona o dani z príjmov, a to za predpokladu, že za zdaňovacie obdobie 2018 dosiahol zdaniteľné príjmy presahujúce 1 915,01 eura.

Ak zamestnanec v zdaňovacom období neuplatňoval nezdaniteľnú časť základu dane na daňovníka a daňový bonus u žiadneho zamestnávateľa, môže požiadať o vykonanie ročného zúčtovania ktoréhokoľvek zo svojich bývalých zamestnávateľov a tento zamestnávateľ na ne prihliadne dodatočne pri ročnom zúčtovaní, ak zamestnanec preukáže, že na uplatnenie nezdaniteľnej časti základu dane na daňovníka a na daňový bonus mal nárok.

Ak mal zamestnanec viac zamestnávateľov, predloží potvrdenia o príjmoch od všetkých ostatných zamestnávateľov spoločne so žiadosťou.

Praktické príklady:

- ak zamestnanec a zároveň samostatne zárobkovo činná osoba nedosiahol v roku 2018 príjmy z inej samostatnej zárobkovej činnosti, môže požiadať zamestnávateľa o vykonanie ročného zúčtovania za podmienky, že z inej samostatnej zárobkovej činnosti nevykazuje daňovú stratu;

- ak zamestnanec nemôže požiadať o vykonanie ročného zúčtovania z dôvodu zániku zamestnávateľa, ktorý je platiteľom dane, bez právneho nástupcu, je povinný podať daňové priznanie;

- ak zamestnanec stratil prácu a bude evidovaný na úrade práce, ročné zúčtovanie môže tomuto zamestnancovi za zákonom stanovených podmienok vykonať bývalý zamestnávateľ.

Ročné zúčtovanie a výpočet dane za rok 2018 vykoná zamestnávateľ najneskôr do 1. apríla 2019

Ak zamestnanec nepožiada zamestnávateľa o vykonanie ročného zúčtovania, zamestnávateľ, ktorý je platiteľom dane, je povinný za obdobie, za ktoré zamestnancovi vyplácal zdaniteľný príjem zo závislej činnosti, vystaviť a doručiť v zákonom stanovenej lehote potvrdenie o zdaniteľných príjmoch fyzickej osoby zo závislej činnosti a ďalších údajoch podľa zákona o dani z príjmov. Termín na doručenie potvrdenia zamestnancovi je do 11. marca 2019.

Zamestnanci, ktorí majú záujem poukázať podiel zaplatenej dane do výšky 2 %, prípadne 3% nimi určenému prijímateľovi, môžu prostredníctvom žiadosti o vykonanie ročného zúčtovania požiadať zamestnávateľa o vystavenie potvrdenia o zaplatení dane z príjmov zo závislej činnosti na účely vyhlásenia o poukázaní sumy do výšky 2 % alebo 3 % zaplatenej dane fyzickej osoby. Toto potvrdenie je totiž povinnou prílohou vyhlásenia.

Ďalšie informácie k príjmom zo závislej činnosti sú dostupné na portáli finančnej správy.